LA INSERCIÓN DEL SECTOR TEXTIL DE MÉXICO, ESTADOS UNIDOS Y CHINA EN LAS CADENAS GLOBALES DE VALOR

LA INSERCIÓN DEL SECTOR TEXTIL DE MÉXICO, ESTADOS UNIDOS Y CHINA EN LAS CADENAS GLOBALES DE VALOR

THE INSERTION OF THE TEXTILE SECTOR OF MEXICO, THE UNITED STATES AND CHINA INTO GLOBAL VALUE CHAINS

Óscar Rodil Marzábal; Universidad de Santiago de Compostela, España. oscar.rodil@usc.es

Ana Laura Gómez Pérez; Instituto Politécnico Nacional SEPI-ESE; Mexico laura_83@hotmail.com

Recibido: 04/11/2020 aceptado: 01/02/2021

Resumen

Las Cadenas Globales de Valor (CGV) son el resultado de la fragmentación productiva internacional. Bajo este contexto, tomando el sector textil como eje central de esta investigación, se analiza la participación de México, EUA y China en el período 2005-2015, con datos de comercio en valor agregado de la base TiVA (OCDE). El trabajo incluye un análisis estadístico de la participación en las exportaciones y encadenamientos productivos de estos tres países en las CGV textiles. Los resultados destacan la importancia del valor agregado con predominancia de encadenamientos hacia atrás de México y crecientes encadenamientos hacia delante de China.

Palabras clave: cadenas globales de valor, sector textil, México, China, Estados Unidos.

Abstract.

Global Value Chains (GVC) are the result of international fragmentation of production. In this context, with the textile industry as the focus of this research, the GVC participation of Mexico, the United States and China in the period 2005-2015 is analyzed, with value-added trade data from the database TiVA (OECD). The paper includes a statistical analysis of the s exports share and production linkages from these three countries in the GVC of textiles. The results highlight the importance of value-added flows with the predominance of Mexico's backward linkages and the increase of China's forward ones.

Keywords: global value chain, textile industry, Mexico, China, United States of America

Clasificación JEL: F01, F12, F14, L67

1. INTRODUCCIÓN.

La industria textil es de gran importancia a nivel mundial y, en particular, para algunos países en desarrollo. En el caso de México, a través de la apertura comercial y las ventajas arancelarias del Tratado de Libre Comercio de América del Norte (TLCAN), ahora Tratado México-Estados Unidos-Canadá (T-MEC), la industria textil se ha ido transformando, acrecentando el número de establecimientos y dando entrada a empresas extranjeras líderes en manufactura, como Cone Mills Corporation y Liz Clairboney, adicionando tiendas departamentales como JCPenny’s (Castro, 2004).

La creciente demanda textil derivó en la mejora de los procesos de producción que cumplían estándares de calidad internacionales, evolucionando hacia una producción de “paquete completo[1]” (Arroyo y Cárcamo, 2010). Esto ha estimulado la formación de vínculos entre los que conforman la cadena productiva y, brindado oportunidades a productores nacionales, propiciando también la conformación de las Cadenas Globales de Valor (CGV).

Con la expansión del comercio mundial y la creciente complejidad de los sistemas productivos surge un nuevo marco explicativo que sostiene que las CGV, a través de la fragmentación de los procesos productivos a escala internacional, son el resultado de la integración funcional de las actividades dispersas mundialmente. De acuerdo con Dussel (2018), autores como Gereffi y Korzeniewicz iniciaron en la década de los noventa la discusión sobre CGV[2], contribuyendo a un enriquecimiento analítico multidisciplinario que también ha derivado en un cambio metodológico significativo en el estudio del comercio.

Desde entonces, investigadores sociales tales como antropólogos, sociólogos, administradores de empresas, politólogos, economistas, abogados, ingenieros, entre muchos otros, se han dado a la tarea de participar en un notable grupo de análisis de las CGV. Esto ha hecho que, a partir de una creciente experiencia en los procesos productivos transnacionales industriales, se avanzase en el desarrollo de una teoría de la gobernanza de lo que luego llegarían a denominarse CGV (Sturgeon, 2011).

Las CGV son la representación de la integración económica mundial que, aprovechando los diferenciales en ventajas comparativas tanto estáticas (costos productivos) como dinámicas (activos intangibles relacionados con la innovación y el conocimiento), propicia la fragmentación del proceso de producción a escala global, localizando sus distintas etapas en diversos países (BANXICO, 2017).

Por otro lado, debe destacarse el hecho de que estas actividades fragmentadas y dispersas internacionalmente se encuentran sujetas a una estrecha integración y coordinación por parte de las empresas multinacionales, que actúan como líderes de las cadenas globales de suministro y comercialización (Wahren et al., 2018). Con ello, ha adquirido importancia el análisis de la composición de los flujos de comercio internacional y de sus pautas de gobernanza, ya que los intercambios de productos intermedios resultan afectados por la lógica funcional interna de las CGV.

Dada la cercanía geográfica y las diferencias de costos de producción entre México y Estados Unidos, así como las estrategias competitivas utilizadas por China para elevar su participación en las CGV, el objetivo del presente trabajo es analizar el comportamiento e interacción de estos tres países en las CGV textiles a partir del estudio de las estadísticas de comercio en valor agregado que proporciona la base de datos TiVA (Trade in Value Added) de la Organización para la Cooperación y el Desarrollo Económico (OCDE), que ofrece datos para el periodo 2005-2015[3]. Esta información permite conocer la predominancia del tipo de encadenamiento productivo, así como identificar los países de origen del valor agregado incorporado en los flujos de comercio bruto.

La estructura del resto del trabajo es la siguiente: la sección 2 ofrece, a modo introductorio, una aproximación conceptual y teórica al fenómeno de las CGV, mencionando algunos riesgos que conlleva el incursionar en ellas, así como una breve panorámica acerca de las CGV en el sector textil. La sección 3 destaca la importancia de la medición de comercio en valor agregado, señalando su utilidad e introduciendo algunos indicadores relevantes para la medición de la participación de los países en las CGV. En la sección 4 se analiza la participación de México, Estados Unidos y China en las CGV desde una perspectiva temporal comparada. La sección 5 analiza de manera específica la participación de México, Estados Unidos y China en las CGV del sector textil, tomando como perspectiva el origen del valor agregado incorporado en sus respectivas exportaciones de productos textiles. La sección 6 analiza la contribución de cada una de estas economías, en términos de valor agregado, a las exportaciones y a la demanda final mundial de productos textiles. Por último, la sección 7 cierra el trabajo con una serie de conclusiones.

2. CADENAS GLOBALES DE VALOR: CONCEPTUALIZACIÓN, FACTORES EXPLICATIVOS E IMPLICACIONES

La relevancia de las CGV en la actualidad afecta a múltiples aspectos, que van desde el ámbito laboral y jurídico vinculado a la migración, hasta la problemática del cambio climático y el medio ambiente, pasando por los objetivos de competitividad de las empresas (Dussel, 2018). En este sentido, las CGV constituyen una red de procesos de trabajo y producción que desembocan en una mercancía terminada (Barrera, 2018).

El estudio del fenómeno de las CGV se ha intensificado en las últimas décadas, pasando por diversas conceptualizaciones como sistemas internacionales de producción integrada, redes globales de producción o las propiamente denominadas CGV (Kosacoff y López, 2008).

Por un lado, siguiendo a Prochnik (2010), las CGV hacen referencia a los sistemas organizados para la optimización de la producción, el marketing y la innovación, a la localización de productos, procesos y funciones en diferentes países para lograr beneficios por diferencias de costo, tecnología, marketing y logística, entre otras variables. Mientras que, en términos de creación de valor, Rodil (2017) señala que el fenómeno de las CGV se representa por las diferentes fases de generación de valor que tienen lugar a lo largo de un proceso productivo y que se ubican en diferentes países, culminando con la elaboración de un producto final. Por lo que, la fragmentación productiva resultante actúa además como un importante elemento dinamizador del actual comercio internacional.

Actualmente, las CGV resaltan la importancia de la Inversión Extranjera Directa (IED), de la logística del transporte y de la producción como factores determinantes de la inserción de las economías, incrementando sus posibilidades de integración en el comercio mundial. Una medida indirecta de su importancia es que las exportaciones en valor agregado, tanto de los países desarrollados como de los países en desarrollo, evolucionan vinculadas al intercambio de bienes intermedios en el marco de las CGV, dada su importancia funcional en la economía mundial. Una muestra de ello es que la proporción del comercio de partes y componentes entre los países en desarrollo se ha cuadruplicado en los últimos 25 años (OMC, 2014).

Uno de los factores clave en las CGV es la innovación en el área de la comunicación y el transporte, facilitando los procesos de liberalización económica, ya que los avances tecnológicos en estos campos han favorecido el aceleramiento del proceso productivo-logístico. Esto ha permitido disminuir los costos de producción y entrega; abriendo paso a la diseminación geográfica de estos procesos y contribuyendo a la proliferación de CGV que se extienden a lo largo de las fronteras geográficas (Godoy y Díaz, 2017). Con ello se ha visto también acrecentado y acelerado el comercio, tanto de productos intermedios como finales.

El desempeño tecnológico en las CGV es llevado a cabo principalmente por los países desarrollados, lo que se traduce en costos inferiores de la producción, mejoras en el mercado y apoyos en los procesos de modernización de las empresas participantes. En cualquier caso, la entrada y la mejora en las CGV requieren a menudo de inversiones y actividades procedentes de diversas fuentes a lo largo de las CGV (Pietrobelli y Staritz, 2017)[4]. Sin embargo, la rápida dinámica dirigida por las CGV, hace que los beneficios no sean inmediatos, ya que deben de ajustarse a los estándares de calidad globales para mejorar su posicionamiento en las CGV, como ha sido el caso del país asiático, China.

Como se ha señalado, las CGV tienen importantes implicancias para las relaciones comerciales de los países participantes, en tanto que una parte creciente de los intercambios comerciales de estos obedecen a una lógica diferente de la convencional; es decir, en función de las necesidades de suministro de dichas cadenas productivas (Dussel, 2017).

Si bien es cierto que, desde una perspectiva de desarrollo, la participación en CGV puede llegar a ser beneficiosa, tampoco está exenta de riesgos para los países participantes. Entre otros, se pueden señalar los siguientes (OMC, 2014): (1) mayor vulnerabilidad a los ciclos comerciales mundiales y a las perturbaciones de oferta, (2) aumento de la desigualdad de ingresos por las asimetrías de poder en las CGV, (3) riesgos de relocalización productiva e inversora, (4) riesgo de una “carrera a la baja” empeorando las condiciones laborales y medioambientales, y (5) riesgo de limitaciones en el aprendizaje debido a la incapacidad para transferir las aptitudes y conocimientos propios de las actividades que se realizan en las CGV a otras actividades o tareas de mejora de la propia cadena productiva.

Por último, fenómenos como la liberalización del comercio, la integración de China en la OMC en 2001 y la expiración del Acuerdo sobre Textiles y Vestido (ATV) a partir del 2005, han otorgado una creciente importancia e interés a la medición de la participación de la industria textil en las CGV. En este contexto, el incremento de la participación de países asiáticos, como China, Vietnam y Bangladesh en la economía mundial está afectando a la industria de países como México y Estados Unidos, lo que justifica el interés por analizar su comercio desde la perspectiva del origen del valor agregado.

3. EL COMERCIO EN VALOR AGREGADO COMO MEDIDA APROPIADA PARA EL ESTUDIO DE LAS CGV

Desde finales de la década de los ochenta, el creciente interés hacia las CGV ha propiciado un giro notable en el estudio del comercio internacional, enlazando con una nueva etapa del marco competitivo global y en la que adquieren un papel protagónico las compañías multinacionales.

La interconexión de los procesos de producción que se llevan a cabo a lo largo y ancho del planeta ha definido una nueva división de trabajo, en la que cada segmento de la cadena de valor se especializa en un conjunto de funciones particulares dentro del proceso de producción (Escaith, 2013). Por un lado, a nivel microeconómico se originan nuevas fuentes de comercio e innovación; mientras que, macroeconómicamente, la generación de un mayor valor agregado contribuye a mejorar la participación en las CGV.

El valor agregado desde la perspectiva nacional es la diferencia entre el valor de la producción y el consumo intermedio, representando la contribución de la mano de obra y el capital al proceso productivo (Castellanos y Goizueta, 2015). Sin embargo, desde la óptica global, el valor agregado es el monto por el cual el valor de un producto se incrementa en cada etapa de su proceso de producción, excluyendo los costos iniciales; encontrándose estas etapas distribuidas a escala transnacional (Salvador, 2016).

La constante renovación del proceso de producción y la integración de nuevos fabricantes ha dado origen a una nueva manera de producción de mercancías, generando una deslocalización de las empresas manufactureras, principalmente hacia economías emergentes, como sucede en el caso de Asia. Sin embargo, su ventaja comparativa y sus estratégicas comerciales innovadoras, ha llevado a contener el paquete completo dentro del país, generando un mayor valor agregado doméstico. En este sentido, el análisis del comercio en valor agregado permite conocer la contribución de cada país en términos de creación de valor durante la producción de bienes y servicios.

A nivel metodológico, la medición del comercio en valor agregado se basa en la descomposición del comercio bruto en flujos de valor agregado, lo que permite capturar la forma e intensidad con que la fragmentación productiva internacional afecta al comercio de los países participantes (Rodil 2017). En este sentido, el comercio en valor agregado se convierte en un instrumento apropiado para analizar el nivel de especialización vertical de las economías, en la medida en que cada economía participante se centra en determinadas actividades o tareas de las CGV (Ferrando, 2013). Ello permite medir la cantidad de valor que cada país adiciona a los productos o servicios finales exportados por otro país (Moreira, 2016).

Existe una serie de indicadores para medir la participación de los países en las CGV, destacando entre ellos los índices de participación hacia atrás, hacia adelante y total (Koopman et al., 2010). El índice de participación hacia atrás (IPA) de un país expresa, en porcentaje sobre sus exportaciones brutas, el valor agregado foráneo que se encuentra en las exportaciones brutas de dicho país; mientras que el índice de participación hacia adelante (IPD) expresa, en porcentaje sobre sus exportaciones brutas, el valor agregado doméstico contenido en las exportaciones brutas de otros países; y, por último el índice de participación total (IPT) es la suma resultante de ambos índices, expresado por tanto también como porcentaje de las exportaciones brutas.

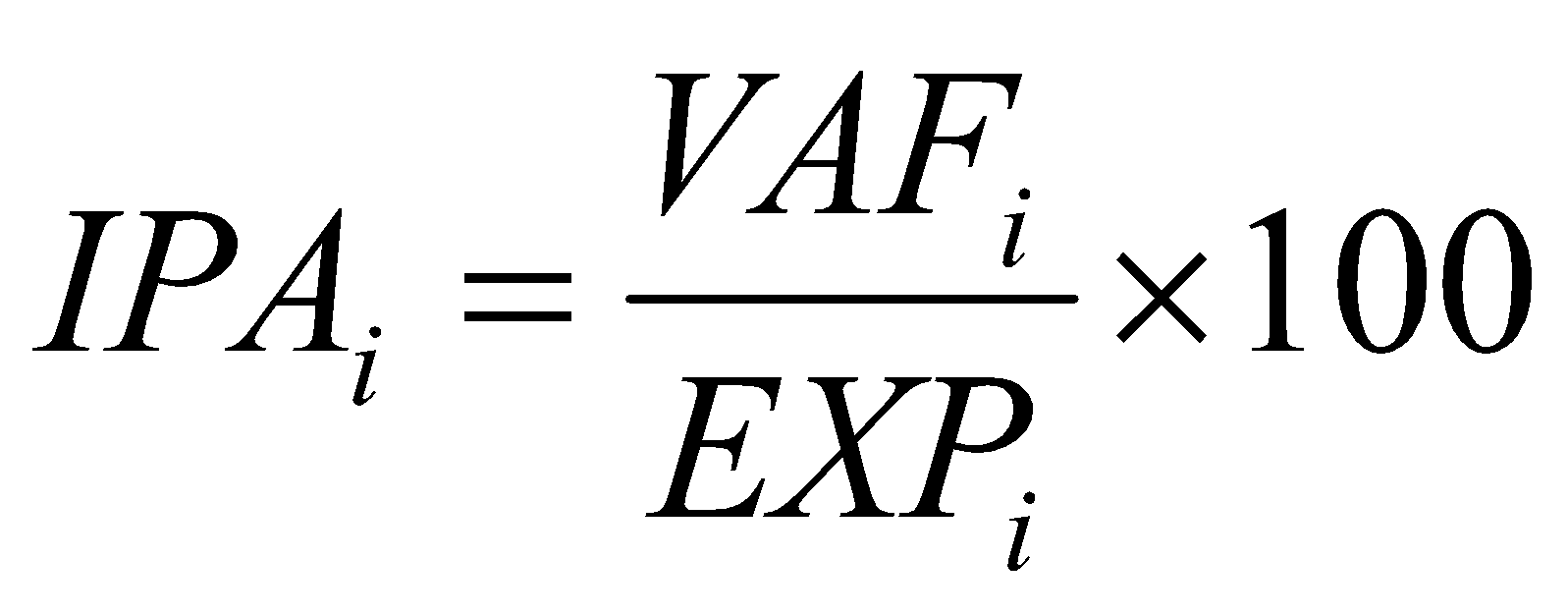

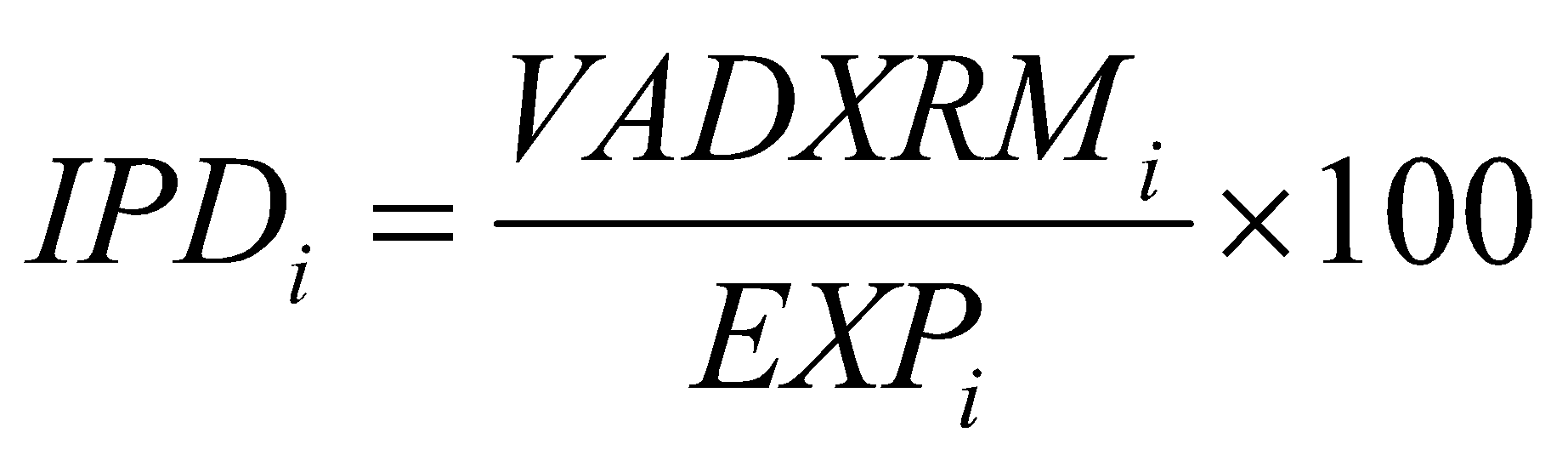

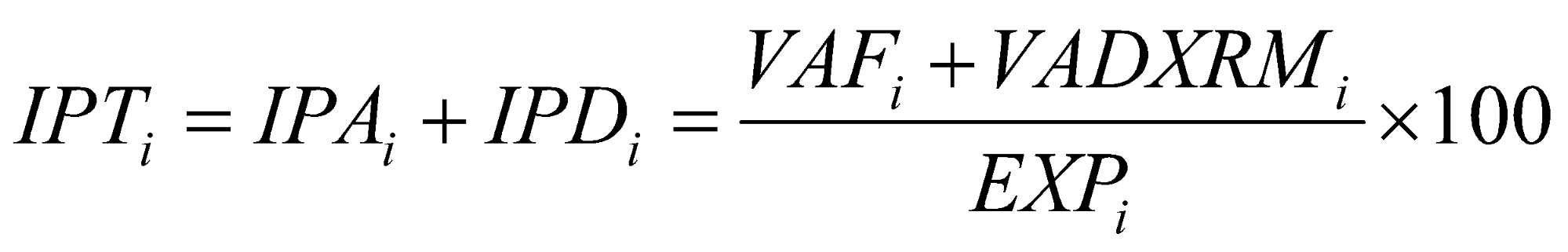

De modo resumido, estos índices de participación en CGV aparecen recogidos en las expresiones (1), (2) y (3), expresándose todos ellos como porcentaje de las exportaciones brutas del país de referencia “i”:

Índice de participación hacia atrás: (1)

Índice de participación hacia adelante: (2)

Índice de participación total: (3)

Donde: VAFi es el valor agregado de origen foráneo contenido en las exportaciones brutas del país “i”; VADXRMi es el valor agregado doméstico del país “i” contenido en las exportaciones brutas de otros países (resto del mundo); y EXPi son las exportaciones brutas del país “i”.

4. LA PARTICIPACIÓN DE MÉXICO, ESTADOS UNIDOS Y CHINA EN LAS CGV.

La profundización de las CGV ha hecho que la producción doméstica sea cada vez más dependiente del comercio internacional, de modo que los cambios en la economía global tienen fuertes repercusiones para la economía nacional (Chamorro y Cárdenas, 2019). Por ello, la importancia de las CGV en el sector industrial ha propiciado un incremento sustancial del volumen de exportaciones manufactureras de contenido intermedio (insumos y productos semielaborados) entre países.

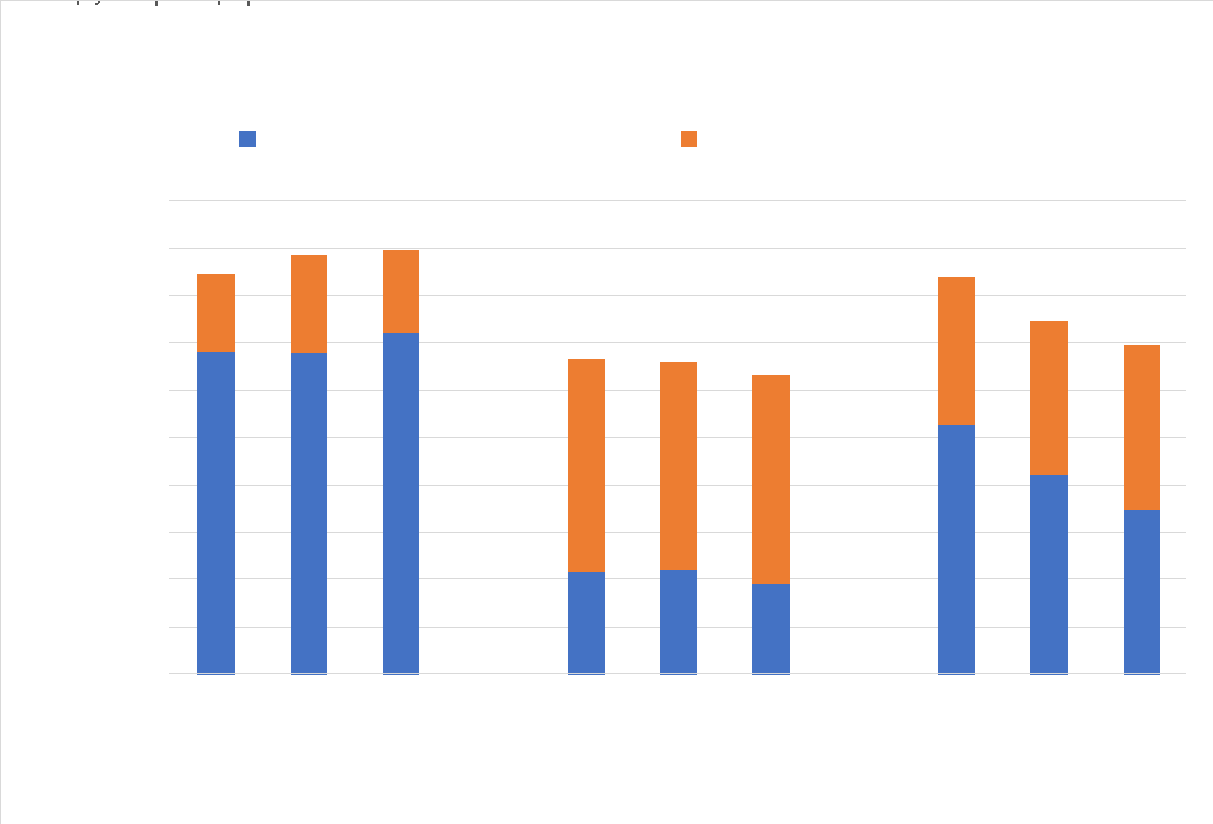

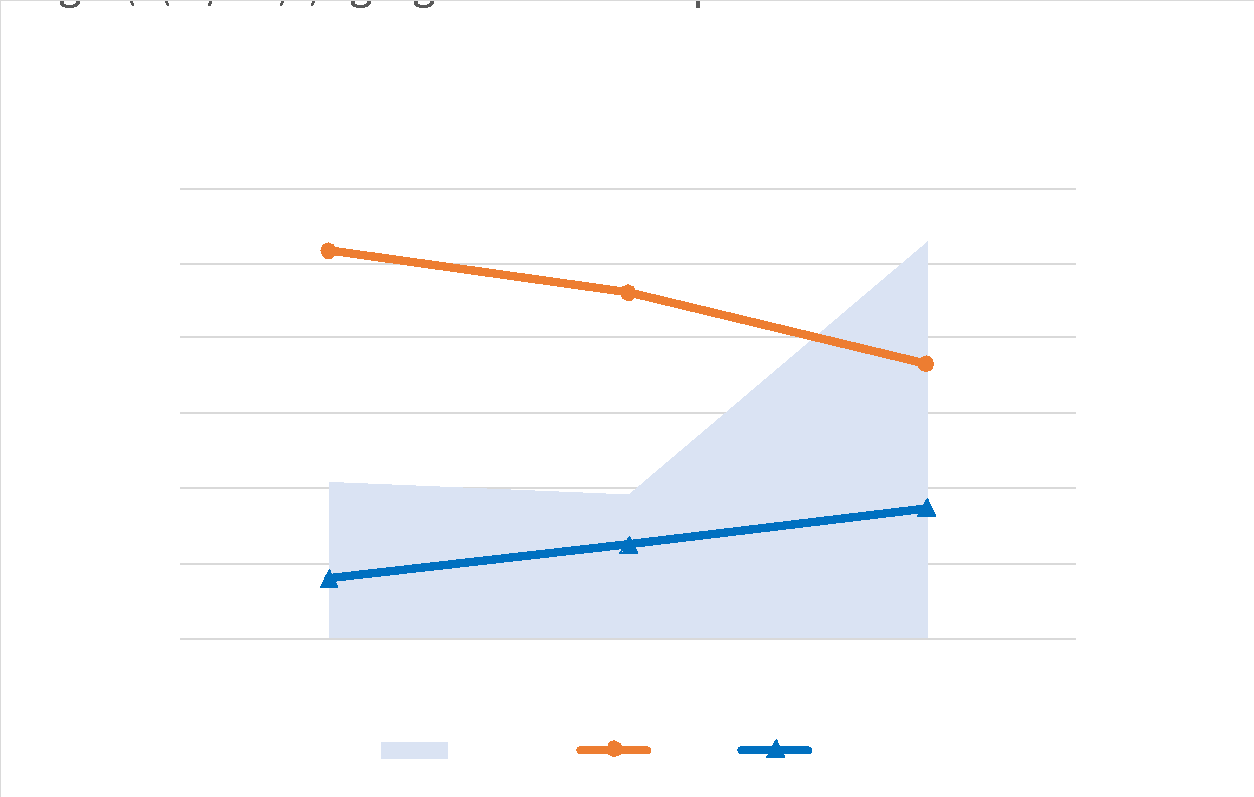

El análisis comparado de la participación de México, Estados Unidos y China en las CGV en el período 2005-2015 muestra diferentes niveles y tendencias contrapuestas. En este sentido, el Gráfico 1 ofrece una imagen clara de las diferentes pautas observadas.

Aplicando los índices de participación descritos anteriormente (Sección 3), una primera diferencia viene dada por el IPT, destacando México con una participación total en CGV del 44.86% de sus exportaciones brutas en el año 2015; diez puntos porcentuales por encima de la participación de China (34.86%) y trece puntos por encima de la de Estados Unidos (31.66%). De esta manera sobresale la participación de México, aunque debido sobre todo a su elevada participación hacia atrás (IPA), lo que conlleva un escaso contenido de valor agregado propio en sus exportaciones.

Un segundo aspecto a destacar es que esta brecha en el nivel de participación total difiere notablemente de la observada en 2005, cuando México y China partían de un nivel similar en torno al 42% de sus respectivas exportaciones brutas; nueve puntos porcentuales por encima de Estados Unidos. En consecuencia, la segunda diferencia viene dada por las tendencias contrapuestas observadas; es decir, por la creciente participación de México (de 42.23% en 2005 a 44.86% en 2015), frente a la decreciente participación de Estados Unidos (de 33.28% en 2005 a 31.66% en 2015) y sobre todo de China (de 41.89% en 2005 a 34.86% en 2015).

GRÁFICO 1. ÍNDICES DE PARTICIPACIÓN EN CGV. 2005-2015.

Fuente: elaboración propia con información obtenida de la OCDE, TiVA diciembre 2018.

Cabe destacar un tercer aspecto que hace referencia a los tipos de encadenamientos internacionales predominantes. Este análisis viene dado por la descomposición de la participación total (IPT) en sus dos componentes, IPA e IPD. Desde esta perspectiva, vuelve a destacar México por el fuerte predominio de la participación hacia atrás, que explica el 80.5% de la participación total de este país en el año 2015. Por el contrario, este tipo de encadenamientos explican el 49.7% y el 29.9% de la participación total en CGV de China y Estados Unidos en ese mismo año, respectivamente.

Por otro lado, el cambio observado en China es sorprendente, pues este tipo de encadenamientos productivos explicaban el 62.7% de su participación total tan sólo diez años antes (2005); lo cual debe enmarcarse en la estrategia productiva emprendida por este país para ir sustituyendo progresivamente valor agregado foráneo por valor agregado doméstico, con destino tanto a su demanda interior como a su balanza exportadora.

En lo que se refiere a la tendencia seguida por México, esta indica que su comercio exterior opera más como portador de valor agregado con origen en otros países que como engranaje del propio valor agregado doméstico hacia etapas siguientes en el marco de la fragmentación productiva internacional (Rodil, 2017).

Este análisis de la participación de México, Estados Unidos y China ofrece una interesante mirada hacia el tipo de inserción externa comparada de los países desarrollados y en desarrollo, tanto como exportadores como importadores. En este sentido, se puede señalar que cuando un país es un exportador de commodities o insumos primarios, sus vínculos hacia adelante tienden a ser muchos más altos que sus vínculos hacia atrás (Gómez y González, 2016). Sin embargo, este no es así siempre; en el caso concreto de Estados Unidos, sus encadenamientos hacia adelante tiene más que ver con actividades de carácter intangible y de alto valor agregado (por ejemplo, actividades de I+D y de diseño de productos) vinculadas a su liderazgo tecnológico y comercial en el marco de las CGV.

Así mismo, el predominio de los encadenamientos hacia atrás suele estar asociado a economías que participan en etapas productivas próximas a la demanda final, como sucede, por ejemplo, en la industria textil mexicana; aunque esto no siempre es necesariamente así. En este sentido, pueden existir importantes encadenamientos hacia atrás en el caso de países que concentren otro tipo de actividades no manufactureras y generadoras de alto valor agregado, relacionadas con la comercialización y distribución del producto.

El carácter dinámico de las CGV lleva a que en ocasiones se produzcan cambios en el modo de inserción de los países. Es el caso de China, cuyo perfil de participación en algunas CGV, como la textil, parece estar cambiando, debido a su contención del paquete completo, que va desde la adquisición de insumos hasta la confección de los productos textiles; mientras que sus exportaciones siguen desempeñando un papel altamente participativo en las CGV.

De todo lo anterior se puede inferir que no existe una relación clara y definida entre el perfil de participación “hacia atrás” o “hacia adelante” de los países en las CGV y su grado de desarrollo. Por ello resulta imprescindible examinar también, entre otros aspectos, el perfil sectorial de producciones y exportaciones de cada país.

5. PARTICIPACIÓN DE MÉXICO, ESTADOS UNIDOS Y CHINA EN LAS CGV DEL SECTOR TEXTIL

Algunos estudios señalan que la disputa por el mercado norteamericano entre México y China es el resultado de una rivalidad manufacturera exportadora, en la que influyen factores tales como la cercanía geográfica de México y las ventajas de escala con que cuenta el gigante asiático; siendo el mayor exportador mundial de productos manufacturados, en especial de artículos de consumo textiles y electrónicos (Gereffi, 2015; Ortiz, 2017). De hecho, según Ortiz (2017) las importaciones chinas han desplazado a proveedores locales en el mercado mexicano, contribuyendo al debilitamiento de los encadenamientos productivos internos (valor agregado doméstico), trayendo como consecuencia la disminución de producción nacional exportada principalmente al mercado norteamericano, a pesar de contar con su estrategia territorial. Cabe señalar que ya en 2008 la participación de China en las exportaciones textiles a nivel mundial era de 26.1%, mientras que a Estados Unidos y México les correspondían el 5% y 0.8% respectivamente (Gracia, 2011).

Por ello, resulta de interés analizar la participación en las CGV del sector textil, a través del estudio del comercio en valor agregado desde una doble perspectiva, comparada (países) y temporal (cambios y tendencias). Con ese fin se aborda en los siguientes apartados el análisis del papel de México, Estados Unidos y China como origen del valor agregado incorporado en sus respectivas exportaciones textiles.

- ANÁLISIS DEL ORIGEN DEL VALOR AGREGADO DE LAS EXPORTACIONES TEXTILES DE MÉXICO.

Como se señaló en la sección 4, el hecho de que un país tenga mayor participación hacia atrás suele asociarse a una especialización en etapas más próximas al consumo final, en muchos casos (aunque no siempre) relacionadas con tareas de ensamblaje (maquila), como sucede en el caso de algunos países en desarrollo como México (Rodil y López, 2019). En este sentido, como se muestra a continuación, una porción importante del valor agregado exportado por el sector textil de México tiene su origen en otros países, concentrando Estados Unidos y China una parte importante de los encadenamientos hacia atrás de las exportaciones textiles mexicanas.

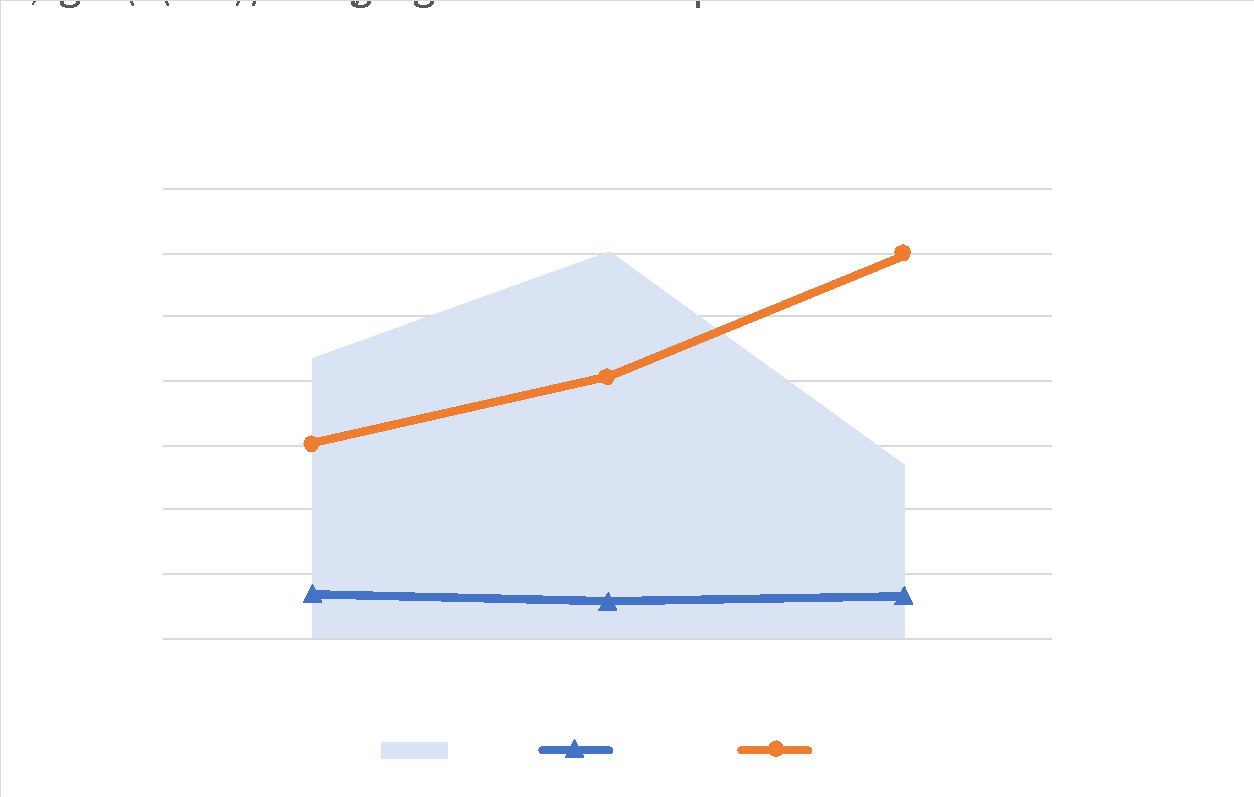

En lo referente a los países de origen del valor agregado incorporado en las exportaciones textiles de México (Gráfico 2), el valor agregado de origen doméstico (valor generado en México) apenas alcanza el 61.7% del valor total exportado en el año 2015, cinco puntos por encima de lo que representaba en el año 2005. Ello supone que en torno al 39% de las exportaciones textiles de México tienen su origen en otros países, especialmente en Estados Unidos (18.3% en 2015) y China (8.7% en 2015).

Merecen ser destacadas las tendencias contrapuestas en la participación de Estados Unidos y de China como origen del valor agregado contenido en las exportaciones brutas textiles de México durante el período 2005-2015. En este sentido, Estados Unidos tenía una participación de 25.80% en el 2005, decreciendo más de dos puntos porcentuales para el 2010 y, 7.54% para el 2015. Esta disminución es debida, en parte, a que, en el 2001, tras su integración de China a la OMC, Estados Unidos le otorgó el título de la Nación Más Favorecida (NMF), lo que implicó que una gran cantidad de textiles de alto valor agregado doméstico asiático fuesen importados.

GRÁFICO 2. ORIGEN DEL VALOR AGREGADO DE LAS EXPORTACIONES TEXTILES DE MÉXICO. 2005-2015.

Fuente: elaboración propia con información obtenida de la OECD, TiVA diciembre 2018.

Si bien la participación de China en las exportaciones textiles de México sigue siendo reducida en comparación con la de Estados Unidos, su evolución es claramente ascendente; siendo en el 2005 de poco más de cuatro puntos porcentuales, aumentando 2.24% para el 2010 y habiendo más que duplicado para el 2015 su participación como origen del valor agregado incorporado en las exportaciones textiles mexicanas.

Según Gereffi (2015) algunos de los factores que acrecientan la participación del país asiático en la actividad exportadora de México son: (1) los bajos costos laborales en comparación con los del país latinoamericano; (2) el aprovechamiento de sus economías de escala con importantes inversiones en infraestructura y logística, lo que conlleva a una reducción de costos de transporte que acelera la comercialización de productos para exportación; (3) su estrategia de escalamiento, coherente con el objetivo de diversificación industrial, incorporando actividades de alto valor agregado (Frederick y Gereffi, 2011); y (4) la utilización de la IED para promocionar el aprendizaje constante en las industrias aprovechando el conocimiento de su mercado nacional. Es la suma de estos factores lo que, en última instancia, ha permitido que China expandiese sus flujos de comercio agregado incursionando a través de las CGV.

En cualquier caso, a pesar de la irrupción de China en la región, una parte importante de los productos manufacturados que exporta México hacia Estados Unidos siguen estando constituidos por productos dinámicos en el comercio global, entre los que se encuentran muchos productos textiles y de vestir (Fuji et al., 2005).

5.2. ANÁLISIS DEL ORIGEN DEL VALOR AGREGADO DE LAS EXPORTACIONES TEXTILES DE ESTADOS UNIDOS.

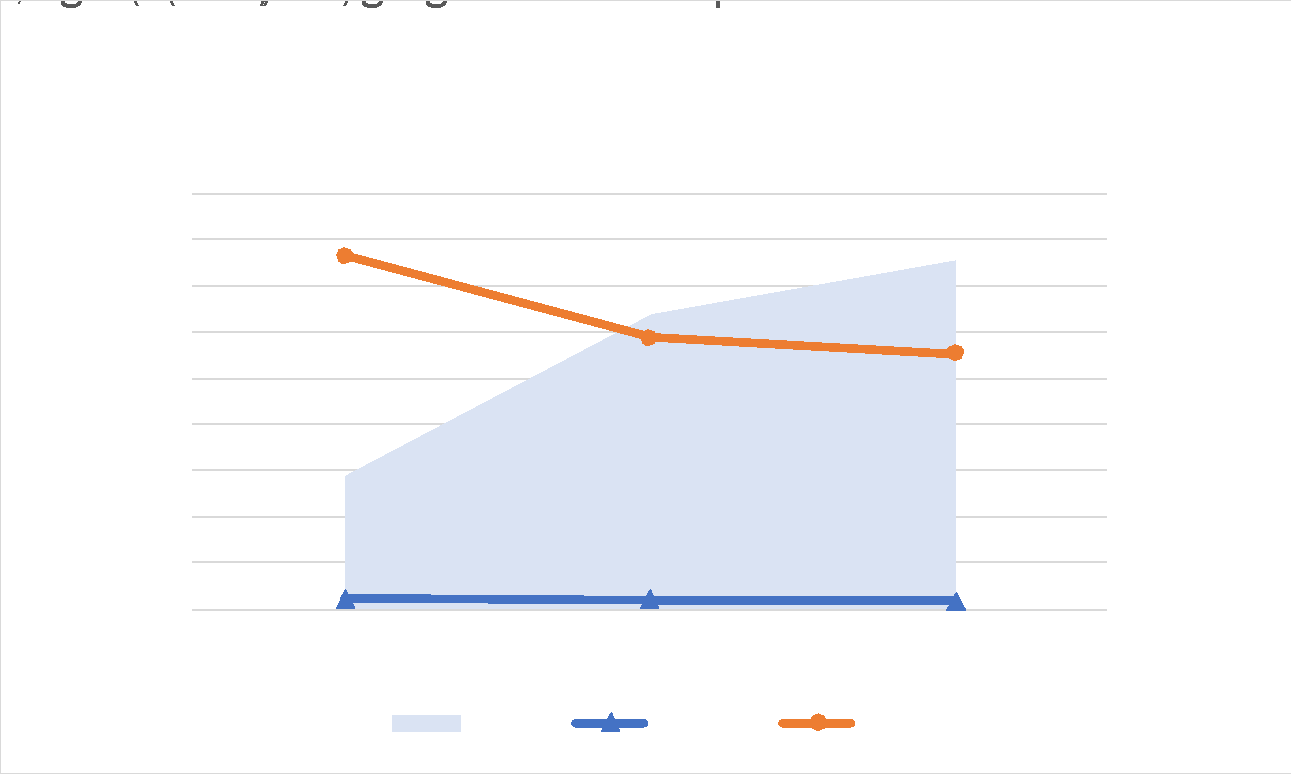

En el caso de las exportaciones textiles de Estados Unidos (Gráfico 3), presentan una mayor preponderancia del valor agregado de origen doméstico (estadounidense) comparado al caso de México, concretamente el 84.2% en el año 2015; si bien con tendencia decreciente entre 2010 y 2015. Este mayor predominio del valor agregado doméstico en el caso de Estados Unidos se debe a una estrecha coordinación entre los productores textiles, en la que cada uno asume el cumplimiento de los criterios de calidad y afronta los riesgos que le correspondan en el marco de la gobernanza de la CGV (Prieto, 2018).

En el caso concreto de México se observa una participación residual, inferior a un punto porcentual, como origen del valor agregado incorporado en las exportaciones textiles de Estados Unidos; mostrando además una tendencia al estancamiento durante el período 2005-2015.

Esta evolución es debida a que la Cadena Fibra-Textil-Vestido (CFTV[5]) liderada por Estados Unidos se ha establecido fundamentalmente a través de alianzas selectivas con empresas mexicanas líderes, lo que deja fuera a las Pequeñas y Medianas Empresas (PYMEs) (Arroyo y Cárcamo, 2010). En consecuencia, la participación comercial de México queda reservada para las grandes empresas, que de acuerdo con datos estadísticos del Directorio Estadístico Nacional de Unidades Económicas (DENUE) representan pocos menos del 1% del total de empresas mexicanas.

GRÁFICO 3. ORIGEN DEL VALOR AGREGADO DE LAS EXPORTACIONES TEXTILES DE EUA. 2005-2015.

Fuente: elaboración propia con información obtenida de la OECD, TiVA diciembre 2018.

Por su parte, China ha generado un aumento considerable en el nivel de exportaciones globales, que en menos de cuatro décadas multiplicó por siete su participación en el mercado mundial de las exportaciones textiles (Gómez y González, 2017). La liberación comercial, el otorgamiento del título de Nación Más Favorecida (NMF) y su integración a la OMC en 2001, supusieron un fuerte impulso a la inserción del gigante asiático en las CGV, lo cual se traduce en una participación de tres puntos porcentuales en 2005, que se duplicó en el período 2005-2015.

La combinación de esta tendencia ascendente de China con la caída del peso del valor agregado doméstico de Estados Unidos, junto al estancamiento de la participación de México, tiene como resultado un fuerte aumento del peso relativo de China como origen del valor agregado incorporado en las exportaciones textiles de Estados Unidos (Gráfico 3).

Como consecuencia de lo anterior, la participación del valor agregado de origen chino en las exportaciones textiles de Estados Unidos alcanzó el 6% en el año 2015, impulsada por la relocalización de una proporción cada vez más importante de la producción textil hacia otras regiones del mundo (De León, 2008), lo que lleva a un abastecimiento cada vez mayor de prendas importadas de otros países externos a la región.

5.3. ANÁLISIS DEL ORIGEN DEL VALOR AGREGADO DE LAS EXPORTACIONES TEXTILES DE CHINA.

De acuerdo con Castro y Mathews (2013), el aprovechamiento eficiente del paquete completo en Asia origina ventajas competitivas, máxime teniendo en cuenta que la confección de tela puede llegar a generar alrededor del 50% de los costos del producto final. En este sentido, la capacidad de contención del paquete completo chino ha logrado una diferencia de costos entre la tela fabricada en el país asiático y en Estados Unidos, disminuyendo cerca del 50% de los costos, incluyendo los fletes y los aranceles, convirtiendo a las prendas de vestir chinas más competitivas que las de procedencia norteamericana. Así se entiende por qué China es considerado el mayor productor de ropa del mundo, además de poseer la mayor capacidad de producción de textiles de algodón, fibras y seda (Castro y Favila, 2019).

En este contexto, la participación de México y de Estados Unidos como origen de las exportaciones textiles de China presenta resultados desiguales (Gráfico 4), descendiendo en el año 2015 a niveles (1.1% en el caso de Estados Unidos y 0.04% en el caso de México) todavía más reducidos que los que presentaban en el año 2005. Este comportamiento contrasta con el nivel y evolución de la importancia relativa del valor agregado doméstico de China en sus exportaciones textiles, muy superior al peso de México y Estados Unidos; alcanzando el 90% en el año 2015, después de haber aumentado siete puntos porcentuales en los diez años anteriores.

Los amplios márgenes que se presentan son debidos, en gran medida, a la reconfiguración global manufacturera, que ha empezado a crear nuevos escenarios industriales donde la innovación es clave, impulsando el desarrollo del talento humano y de profesionales cualificados (Lu, 2019).

GRÁFICO 4. ORIGEN DEL VALOR AGREGADO DE LAS EXPORTACIONES TEXTILES DE CHINA. 2005-2015.

Fuente: elaboración propia con información obtenida de la OECD, TiVA diciembre 2018.

Conviene destacar también que una de las estrategias que utilizan algunos países asiáticos, como China, Indonesia o Camboya, es la devaluación de monedas frente al dólar; teniendo un efecto positivo con respecto a sus exportaciones textiles (Castro y Mathews, 2013) y afectando negativamente a la participación de Estados Unidos.

6. CONTRIBUCIÓN DE MÉXICO, ESTADOS UNIDOS Y CHINA A LAS EXPORTACIONES Y A LA DEMANDA FINAL MUNDIAL DE PRODUCTOS TEXTILES

En la sección anterior se abordó el análisis de los cambios en la importancia relativa de México, Estados Unidos y China como origen de las exportaciones brutas de estos países. Sin embargo, para una caracterización más completa y comparada de su desempeño resulta de interés estudiar dicha importancia a escala mundial, tanto en términos de exportaciones como de contribución a la demanda final de la industria textil, de manera que la emergencia de una compleja organización industrial se ha establecido entre China y Estados Unidos, con efectos adversos en encadenamientos productivos (Ortiz, 2017)

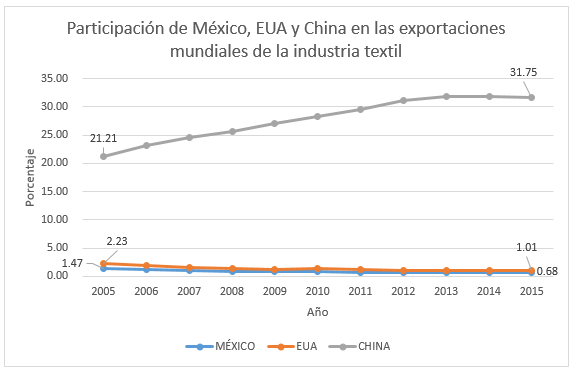

En el Gráfico 5 se observa que la participación de los dos socios americanos en las exportaciones mundiales de la industria textil era, en el año 2005, de 1.47% para Estados Unidos y 2.23% para México; descendiendo ambas hasta situarse, diez años más tarde (2015), en 1.01% y 0.68% respectivamente. De acuerdo con Gracia (2011), la poca o nula experiencia mexicana en venta del paquete completo significa una importante área de oportunidades que debería explotar para elevar su potencial como exportador neto de valor agregado. En este sentido, las diferencias porcentuales demuestran la naturaleza manufacturera en las últimas etapas de producción que ha adquirido el sector textil mexicano.

México se encuentra dentro los cinco principales países proveedores del mercado estadounidense; sin embargo, resulta complejo comparar los niveles de exportación de todas las ramas de México y China al no existir una competencia reñida en volúmenes de venta hacia el país norteamericano y también porque en los últimos veinte años buena parte de las firmas multinacionales han preferido sostener sus centros de desarrollo y servicios en sus lugares de origen (Echenique y Narodowski, 2019).

GRÁFICO 5. PARTICIPACIÓN DE MÉXICO, EUA Y CHINA EN LAS EXPORTACIONES BRUTAS MUNDIALES DE LA INDUSTRIA TEXTIL. 2005-2015

Fuente: elaboración propia con información obtenida de la OECD, TiVA diciembre 2018.

No resulta baladí que las ventajas de localización y de escala hayan ocasionado que muchas empresas de diversos países desarrollados decidiesen trasladar su producción a China. Entre ellas se encuentran prestigiosas empresas italianas de la confección, que señalan en la etiqueta de sus productos que los diseños han sido realizados en Italia, pero producidos en China (Caputo, 2005).

En consecuencia, se observa un aumento significativo de la importancia de China como origen del valor agregado incorporado en las exportaciones mundiales de la industria textil, casi duplicando su peso entre los años 2005 (21.21%) y 2015 (31.75%) (Gráfico 5).

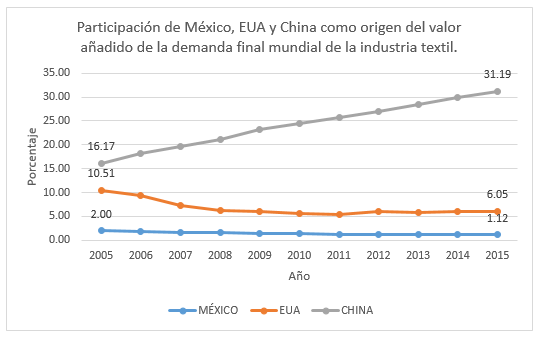

Por otro lado, cuando el análisis hace referencia a la participación de México, Estados Unidos y China como origen del valor agregado de la demanda final mundial de la industria textil (Gráfico 6), se observa un mayor peso relativo de Estados Unidos, aunque muestra una tendencia declinante en el tiempo, al pasar del 10.51% en 2005 al 6.05% en 2015. Lo mismo sucede con la participación de México, aunque en este caso con niveles mucho más modestos. Por el contrario, el país asiático exhibe un comportamiento mucho más dinámico y continuo, casi duplicando su participación entre los años 2005 (16.17%) y 2015 (31.19%).

GRÁFICO 6. PARTICIPACIÓN DE MÉXICO, EUA Y CHINA COMO ORIGEN DEL VALOR AGREGADO DE LA DEMANDA FINAL MUNDIAL DE LA INDUSTRIA TEXTIL.

Fuente: elaboración propia con información obtenida de la OECD, TiVA diciembre 2018.

A nivel comparativo, mientras el valor agregado mexicano y estadounidense pierde importancia relativa, el valor agregado doméstico chino cobra cada vez más valor, tanto a nivel exportador como en la demanda final mundial de productos textiles.

Estas tendencias opuestas se corresponden con el creciente protagonismo de China tanto en la producción, como en las inversiones, así como el creciente esfuerzo en investigación y desarrollo de diseños y materiales; lo que le permite ofrecer procesos de paquete completo desde hace varias décadas, que incluye también financiamiento y sofisticados procesos de logística y mercadeo (Dussel, 2017).

7. CONCLUSIONES

Las diversas facetas que ofrece el análisis realizado en esta investigación sobre el comportamiento de México, China y Estados Unidos en las CGV ha mostrado que la estrategia del paquete completo por parte de China y la CFTV de México son factores determinantes para la generación de valor agregado doméstico, siendo piezas clave para el flujo de comercio global de las CGV, especialmente, para los países en desarrollo. El debilitamiento de eslabones en la CFTV representa una oportunidad para el incremento de la participación en las CGV, para la integración de empresas, y para el desarrollo de estrategias de mayor competitividad.

Ahora bien, el objetivo se alcanzó mediante el análisis estadístico de la participación de la denominada triada (México, Estados Unidos y China) en las CGV, corroborando que la estrategia del paquete completo es un factor decisivo en la creciente participación del país asiático. Esto viene a confirmar que la producción nacional de China fortalece sus cadenas de valor nacionales; mientras que el carácter preferente de Estados Unidos hacia China conlleva a descartar a México como principal exportador, no siendo un factor decisivo, en este caso, la cercanía geográfica.

El análisis del comercio en valor agregado permite conocer la posición en las CGV y, en este sentido, México presenta mayores encadenamientos hacia atrás, siendo un país de perfil manufacturero, por lo que su valor agregado doméstico resulta ser menor. A esto contribuye tanto el creciente volumen de mercancías procedentes de china, como la dependencia tecnológica y la falta de un modelo estratégico de producción que permita la contención de un paquete completo.

En este sentido, un acortamiento de las CGV podría resultar beneficioso para la industria textil mexicana, ya que podría competir con la estrategia textil competitiva del paquete completo, fortaleciendo así eslabones en la CFTV, evitando la introducción de empresas asiáticas y generando dinamismo en los niveles de exportaciones. Por otra parte, no se debe desdeñar que la innovación en este sector, como en otros, es de suma importancia. Sin embargo, esta no debe limitarse solo a la innovación de maquinaria y equipo, sino que debe contemplar también otros ámbitos de innovación como el laboral y organizativo, ya que la mano de obra, en el caso de México, deber ser mayormente cualificada.

En lo que se refiere a Estados Unidos, su proximidad con México permite la conformación de un puente comercial; si bien, la distancia no ha sido un impedimento para la entrada de productos textiles procedentes de China en territorio americano. Como consecuencia, México pasa a desempeñar el papel de país importador y manufacturero, mientras que la participación de Estados Unidos en la demanda final es resultado de la progresiva incorporación de productos chinos en su comercio, incorporando crecientes encadenamientos hacia atrás en sus exportaciones.

Este trabajo ha permitido ahondar en el papel que desempeñan las CGV en la actualidad, a través de la fragmentación productiva y el comercio internacional. La afectación a los sectores manufactureros textiles se manifiesta en los cambios observados en la participación en términos del valor agregado incorporado en los flujos comerciales de la triada de países analizados, dejando entrever sus diversas estrategias comerciales.

Los resultados permiten concluir que existe un fuerte ascenso en la importancia del valor agregado de origen chino en las exportaciones textiles de México y Estados Unidos, con crecientes encadenamientos hacia atrás vinculados con el gigante asiático. En este sentido, el manejo nacional del paquete completo deja entrever el fortalecimiento del mercado textil chino, colocándolo en un lugar privilegiado en las CGV con una capacidad competitiva sustentable y sumamente aprovechable. Al contrario de México y Estados Unidos, quienes no solo presentan una importancia residual como origen del valor agregado de las exportaciones textiles de China, sino que incluso han visto disminuida dicha importancia en las CGV entre 2005 y 2015.

Por otro lado, el análisis realizado muestra que las tendencias se reproducen a escala global, tanto en las exportaciones mundiales como en la demanda final mundial de productos textiles, confirmando una vez más la importancia de la innovación, de la competitividad, del aprovechamiento de la IED y de la logística; factores contribuyentes a reducir costos productivos y a ascender en la cadena generadora de valor agregado.

En este sentido, el innovador y competitivo mercado textil asiático, aprovechador de la estrategia del paquete completo y de la IED, representa cambios constantes y transformaciones notorias, explotando su creatividad con la finalidad de innovar e intensificar su estrategia comercial textil, con un mayor valor agregado doméstico para fortalecer su participación en las CGV.

Finalmente, queda patente la importancia de avanzar en el diseño progresivo de estrategias de alcance internacional competitivas y dinámicas a través de las tecnologías. En este sentido, la apertura comercial, la IED y los avances tecnológicos e innovadores, son factores competitivos potencialmente generadores de alto valor agregado, que pueden impulsar la reactivación de la industria textil mexicana, contribuyendo a su inserción internacional con base en ventajas dinámicas.

REFERENCIAS

- Arroyo. M., Cárcamo. M. (2010). “La evolución histórica e importancia económica del sector textil y del vestido en México” en Economía y sociedad de la Universidad Michoacana de San Nicolás de Hidalgo, México, pp 51-68.

- BANXICO. (2017). “La importancia de las cadenas globales de valor en México y Estados Unidos”. México, pp 24-28.

- Barrera, Y. (2018). “Gobernanza y escalonamiento en las cadenas globales de valor Economía y Desarrollo” en Publicaciones Académicas de la Universidad de La Habana, Vol 160, No. 2. Cuba.

- Caputo, O. (2005). “Estados Unidos y China: ¿locomotoras en la recuperación y en las crisis cíclicas de la economía mundial?” en CLACSO del Consejo Latinoamericano de Ciencias Sociales. Buenos Aires, Argentina, pp 39-86.

- Castellano, A., Goizueta, M. (2015). Dimensiones conceptuales en torno al valor agregado agroalimentario y agroindustrial. Asociación Argentina de Economía Agraria. Argentina.

- Castro, D., Favila, A. (2019). “Productividad y Competitividad de la Industria Textil y de la Confección de México: un análisis con China, 1995-2011” en Revista Nicolaita de Estudios Económicos, Vol. XIV, No. 1, pp 95-108.

- Castro, S., Mathews, D. (2013). “Cómo influye la Tasa de Cambio Real en la competitividad de las exportaciones de confecciones textiles entre Asia y Centroamérica” en Estrategias, Vol. 11, No. 21, pp 103-119.

- Castro. M. (2004). “Panorama crítico para la industria textil y del vestido mexicana” en El Cotidiano, Vol. 20, No. 127, pp 73-84.

- Chamorro, F., Cárdenas, N. (2019). “Las cadenas globales de valor de las manufacturas en México (2005-2015)” en apuntes de CENES, Vol. 39, No. 69. ISSN 0120-3053.

- Contreras, J. (2018). “México ante el Acuerdo Transpacífico (TPP); riesgos y oportunidades para la industria Textil del Estado de Puebla” (tesis de licenciatura). Universidad del Estado de México, México.

- De León, G. (2008). “Estrategias competitivas de las grandes firmas estadounidenses manufactureras de prendas de vestir: algunas implicaciones para México”. Red Internacional de Investigadores en Competitividad Memoria del II Congreso. México.

- Dussel, P. (2017). “Efectos del TPP en la economía de México: impacto general y en las cadenas de valor de autopartes automotriz, hilo-textil-confección y calzado”. Centro de estudios internacionales Gilberto Bosques. Senado de la República. México.

- Dussel. E. (2017). “América Latina y el Caribe y China. Economía, comercio e inversión 2017”. Unión de universidades de América Latina y el Caribe. México.

- Dussel. E. (2018). “Cadenas globales de valor. Metodología, contenidos e implicaciones para el caso de la atracción de inversión extranjera directa desde una perspectiva regional”. UNAM. México.

- Echenique, X., Narodowski, P. (2019). “Estados Unidos y China: la evolución de los diferenciales de complejidad y las disputas comerciales” en Realidad económica Vol. 326, No. 48, pp 9-32.

- Escaith, H. (2013). “Medir el comercio en bienes y servicios” Fórum de comercio internacional para la Revista trimestral del Centro de Comercio Internacional.

- Ferrando. A. (2013). “Las cadenas globales de valor y la medición del comercio internacional en valor agregado” en Instituto de Estrategia Internacional. Buenos Aires:

- Frederick, S., Gereffi. G. (2011). “Upgrading and restructuring in the global apparel value chain: why China and Asia are outperforming Mexico and Central America” en Journal Technological Learning, Innovation and Development, Vol. 4, No. 1-3, pp 67-95.

- Fuji, G., Candaudap, E., Gaona, C. (2005). “Exportaciones, industria maquiladora y crecimiento económico en México a partir de la década de los noventa” en Investigación Económica, Vol. 64, No 54, pp125 -156.

- Gereffi, G. (2015). “América Latina en las cadenas globales de valor y el papel de China” en Boletín informativo Techint, Vol. 350, pp 27-40.

- Godoy, R. Díaz, C. (2017). “Cadenas globales de valor: en el punto de mira de la política comercial proteccionista” en ICE Globalización, integración y desarrollo económico No. 896, pp 43-58.

- Gómez, C., González, J. (2016). “La presencia de China y México en las cadenas globales de valor” en Una perspectiva crítica CIMEXUS, Vol. XI Nro. 1, pp 67-85.

- Gómez, C., González, J. (2017). “Competencia y competitividad de las exportaciones de México y China en el mercado estadounidense: nueva evidencia” en México y la cuenca del pacífico, Vol. 6, No. 16, pp 79-105.

- Gracia, M. (2011). “Competencia entre México y China en el interior del mercado de Estados Unidos” en Economía, sociedad y territorio, Vol. 13, No. 41, pp 37-78.

- Koopman, R., Powers, W., Wang, Z., Wei, S.-J. (2010). “Give credit where credit is due: Tracing value added in global production chains” en NBER Working Paper No. 16426.Kosacoff. B., López, A. (2008). “América Latina y las cadenas globales de valor: debilidades y potencialidades” en Globalización, Competitividad y Gobernabilidad (Georgetown University) Vol. 2, No. 1, pp 18-32.Lu, T. (2019). “El impacto de la manufactura china en el panorama económico internacional” (tesis licenciatura). Universidad Politécnica de Cartagena, España.

- Masum, Md. (2017). _”The Bangladesh Textile-Clothing Industry: A Demand-Supply Review”. Social System Studies (33), 109―139.

- Moreira. R. (2016). “Los servicios y baja participación de Brasil en las cadenas globales de valor” en Economía de servicios. Brasil.

- OMC. (2014). “Informe sobre el Comercio Mundial 2014 Comercio y desarrollo: tendencias recientes y función de la OMC” para la Organización Mundial del Comercio, Suiza

- Ortiz, S. (2017). “La relación comercial de México con Estados Unidos y China en el siglo XXI: efectos en la integración local del aparato productivo mexicano” en Economía informa Vol. 407, pp 19-39.

- Pietrobelli, C., Staritz, C. (2017). “Cadenas globales de valor y políticas de desarrollo” en Desarrollo Económico Vol. 56, No. 220.

- Prieto, G. (2018). “Cadenas de valor en la Alianza del Pacífico: posibilidades de inserción internacional para el desarrollo productivo” en PASTRANA, E. y BLOMEIER H. (eds.): La Alianza del Pacífico: ¿atrapada en el péndulo del regionalismo y del interregionalismo?, México, Fundación Konrad Adenauer, pp. 247-278.

- Prochnik, V (Coord.), De Negri, J.A., Garrido, C., Rodrigues Peçanha, V., Stanley, L.E. (2010). “La inserción de América Latina en las cadenas globales de valor” en Serie Red MERCOSUR No 19, Montevideo: Red MERCOSUR.

- Rodil, Ó, López, J. (2019). “Fragmentación productiva e integración económica en América del Norte: fuerzas centrífugas y centrípetas” en Problemas del Desarrollo, Revista Latinoamericana de Economía, Vol. 51, No. 200, pp 49-75.

- Rodil. O. (2017). “La inserción conjunta de América Latina y China en las cadenas globales de valor” en Revista Comercio Exterior BANCOMEXT, Vol. 13, No 1, pp 8-14.

- Salvador, G. (2016). “Agregado de valor: compartiendo conceptos” en Estación Experimental Agroforestal Esquel, pp 75-81.

- Santarcángelo, J., Schteingart, D., Porta F. (2017). “Cadenas Globales de Valor: una mirada crítica a una nueva forma de pensar el desarrollo” en CEC Año 4, No 7. pp. 99- 129.

- Sturgeon. T. (2011). “De cadenas de mercancía (commodities) a cadenas de valor: construcciones teóricas en una época de globalización” en Eutopía, Vol. 2, pp 11-38.

- Wahren, P., Cùneo.D., Di Giovambattista, A., Gárriz, A. (2018). “Cadenas Globales de Valor: la reinterpretación de los Organismos Internacionales” en Realidad Económica 314 / 16. pp. 37 – 69

- Wallerstein, I. (1974). The Modern World-System I: Capitalist Agriculture and the Origins of the European World-Economy in the Sixteenth Century. New York: Academic Press.

[1] El paquete completo es la suma de todas las actividades, que van desde la adquisición de los insumos hasta la entrega final al consumidor, contenidas dentro del territorio del país. En la industria textil, el paquete completo resulta conveniente dado que es una estrategia para tener un mayor valor agregado doméstico. De acuerdo con Masum (2017), la producción de paquete completo ayuda a reducir el costo de producción, el desempleo estacional, el tiempo de comercialización y asegura el crecimiento equilibrado de la industria.

[2] El paquete completo es la suma de todas las actividades, que van desde la adquisición de los insumos hasta la entrega final al consumidor, contenidas dentro del territorio del país. En la industria textil, el paquete completo resulta conveniente dado que es una estrategia para tener un mayor valor agregado doméstico. De acuerdo con Masum (2017), la producción de paquete completo ayuda a reducir el costo de producción, el desempleo estacional, el tiempo de comercialización y asegura el crecimiento equilibrado de la industria.

[3] Conviene señalar que este trabajo hace uso de la versión más reciente de la base TiVA disponible hasta la fecha, que corresponde a la versión de diciembre de 2018.

[4] Santarcángelo et al (2017) destacan que los diversos tipos de gobernanza de las CGV, dependen de la mercancía a producir y del contexto institucional en el que se desenvuelven las cadenas. En este sentido, la existencia de recursos como las capacidades tecnológicas, innovadoras, financieras, de diseño, de marketing, de comercialización, de organización, etc. suelen ser factores determinantes que condicionan dicha gobernanza.

[5] Esta cadena se basa de segmentos como la investigación y el desarrollo, así como el diseño de nuevos productos, el abastecimiento de insumos, el proceso de producción y la comercialización (Contreras, 2018). En la actualidad es una cadena enfocada a las cadenas de compradores (incluyendo a los detallistas, comercializadores de productos de marca y fabricantes de productos de marca) e intermediarios,

Estadísticas del sitio

Estadísticas del sitio